(报告出品方/作者:华创证券,范益民、丁祎)

一、国之重器,亟需实现自主可控

(一)机床是制造业基石

机床是指用来制造机器的机器,又被称为“工作母机”。机床的品种、质量和加工效率直 接影响着其他机械产品的生产技术水平,因此,机床工业的现代化水平和规模是一个国 家工业发达程度的重要标志之一。机床可分为金属切削机床和金属成形机床,其中占比 最大的是金属切削机床。据睿工业,2022 年我国金属加工机床消费额 1815 亿元,其中 金属切削机床 1180 亿元,占比 65%;金属成形机床 635 亿元,占比 35%。

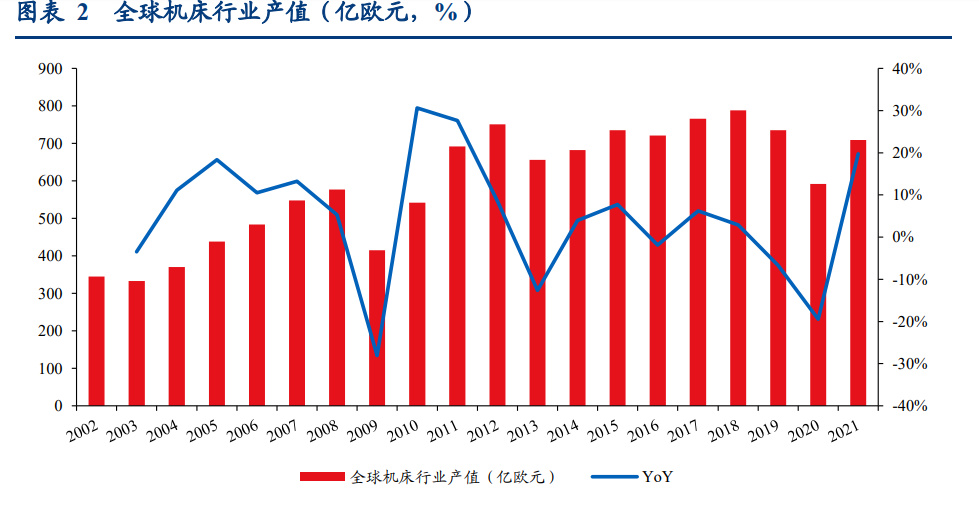

机床是制造业基石,广泛应用在航空航天、汽车、能源、消费电子等行业。据德国机床 制造商协会,2002-2019 年,全球机床行业产值从 345 亿欧元增长至 735 亿欧元,复合增 长率为 4.55%。2020 年,全球机床行业产值受疫情影响出现较大幅度下滑至 592 亿欧元, 2021 年复苏同比回升至 709 亿欧元。

从供给看,2021 年全球机床行业总产值为 709 亿欧元,其中我国产值为 218 亿欧元,占 据 31%的全球份额,位居首位;其次是德国、日本总产值分别达到 90、89 亿欧元,市 场份额均为 13%。全球各国机床产值 CR5 为 73%,行业集中在制造业强国,集中度较 高。 从需求看,2021 年全球机床行业总消费额为 703 亿欧元,其中我国消费额达 236 亿欧元, 以 34%的份额位居全球第一;其次是美国、德国消费额分别达到 91、45 亿欧元,市场份 额分别为 13%、6%。中、美、德三国占据全球约 53%需求。

(二)我国机床市场再向 2000 亿元迈进

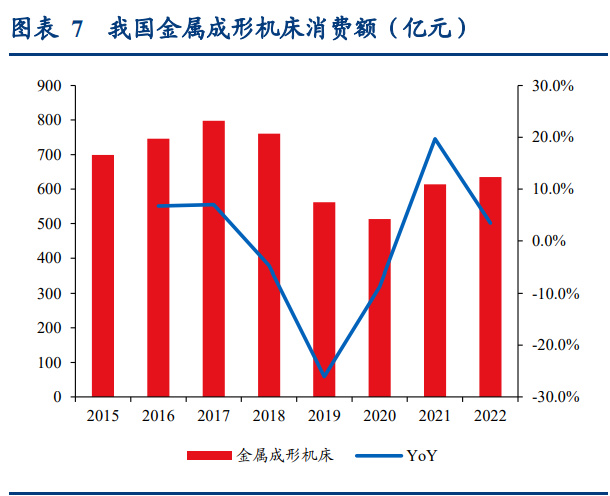

我国机床行业自 2015 年以来经历了两轮 3-4 年小周期。2021 年我国金属加工机床消费额 达到 1847 亿元,同比增长 25.6%;2022 年机床行业受制造业景气度影响有小幅下降。

我国金属切削机床市场受2021年高基数及制造业景气度影响,2022年呈现4.3%的下滑; 而金属成形机床新增订单及在手订单同比明显增长,2022 年呈现 3.4%增长。

从机床种类看,车床仍然是下游需求量最大的机种,并以卧式车床为主,下游集中在汽 车和工程机械行业;立式加工中心市场竞争日渐激烈,价格压缩空间和利润率都处在较 低水平。但随着国内厂商技术变革和性价比优势的提升,国产化进程加快;此外,在航 天军工及船舶等行业的推动下,五轴机床占比逐步提升。

二、三因素共振:更新周期、制造业周期、自主可控

(一)我国机床进入新一轮 8-10 年的更新周期

我国 2001 年加入 WTO,贸易额迅速增长拉动了制造业对机床的需求,产量实现较快速 提升。2000-2011 年,我国金属切削机床产量从 17.7 万台提升至 86.0 万台,复合增速达 15.5%。金属切削机床产量在 2011 年达到历史顶峰,并在 2012-2016 年保持在 70 万台以 上的高水平。随着机床存量快速提升,2017-2019 年机床行业进入低潮期,呈现逐年下行 态势。2019 年金属切削机床产量 41.6 万台,相比 2011 年高点的 86 万台下降 52%;2020 年以来金属切削机床产量呈现底部回升态势,一方面得益于疫情后我国出口需求拉动并 推动制造业迅速复苏,另一方面与机床更新周期形成共振。2022 年我国金属切削机床产 量有所下降至 57.2 万台,同比下降 5.0%。

(二)2023 年或是制造业景气周期的起点

制造业的行业景气度与固定资产投资额高度相关,受国家政策、行业发展阶段、下游景 气度影响,制造业企业投资意愿和投资能力呈现出一定的周期性波动特征。短期来看, 存在产成品的库存周期,中期来看,存在设备的更新周期。自 2011 年以来,我国经济已 由高速发展阶段走向高质量发展阶段,由增量阶段走向存量阶段,固定资产投资增速趋 缓,制造业投资呈现趋势性的下行,周期特征不再明显。为剔除下行趋势的影响,采用 Hodrick-Prescott 滤波方法对制造业固定资产投资累计同比进行处理,可以看出自 2004 年 以来我国制造业经历了五轮完整的周期,分别是 2005 年 2 月-2007 年 2 月、2007 年 2 月 -2010 年 4 月、2010 年 4 月-2013 年 2 月、2013 年 2 月-2016 年 7 月、2016 年 7 月-2019 年 4 月,每轮周期持续时间约为 3 年左右。从库存的角度来说,行业一般在一个投资周 期中历经“过多生产-存货积累-减少生产-存货不足”的循环,过去四轮周期的库存数据 也验证了这一点,即制造业投资周期启动于库存周期下降的尾声阶段,当前我国工业产成品库存处于阶段低点,同时疫情扰动消除后宏观经济有望快速复苏,进而推动新的一 轮制造业景气周期出现。

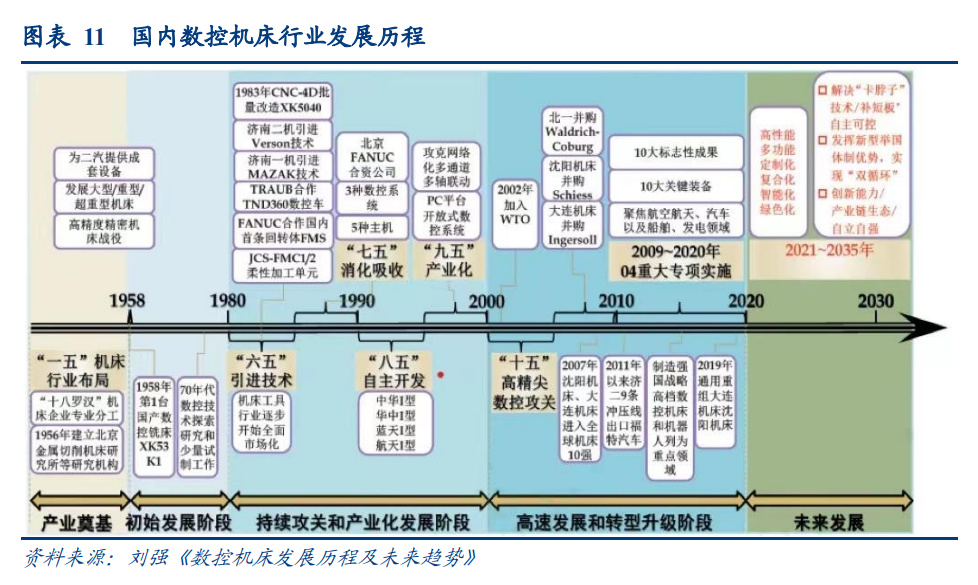

(三)竞争格局重塑,技术迭代加快

回顾过去,自新中国成立后,中国机床行业进入快速发展时期。“一五”时期在苏联专家 指导下,第一机械工业部按专业分工规划布局被称为“十八罗汉”的一批骨干机床企业, 以及以北京金属切削机床研究所为代表的“七所一院”的一批机床工具研究机构。1957 年,一机部直属企业在机床、工具、磨料磨具和机床附件方面的产品产量占全国 90%以 上,相关产品产量国内自给率达 80%左右。在计划经济环境下,“十八罗汉”和“七所一 院”快速建立我国较完整的机床工具产业和科研体系,为改革开放后制造业的快速发展 奠定了基础。

2011 年以来我国机床行业进入下行期,行业创新力不足、核心技术缺失、技术基础薄弱 等问题逐渐暴露。同时部分企业因具有较强市场适应性,聚焦某一品类或领域,成为行 业生力军。如海天精工深耕数控龙门和立式加工中心;国盛智科打造金属切削类中高档 数控机床提供商;科德数控专注于高端五轴联动数控机床及零部件;创世纪聚焦 3C 钻攻 及立式加工中心等。

市场化竞争下对品质要求的提升,倒逼机床企业加大研发投入并优胜劣汰,企业参与市 场竞争的活力得到调动,技术迭代加快,工艺积累进一步提升国产品牌市场认可度。2017 年以来,已上市公司中纽威数控营收增长最快,2017-2021 年复合增长率达 28.1%;各公 司研发费用率在 4-7%区间,整体呈现提升态势。

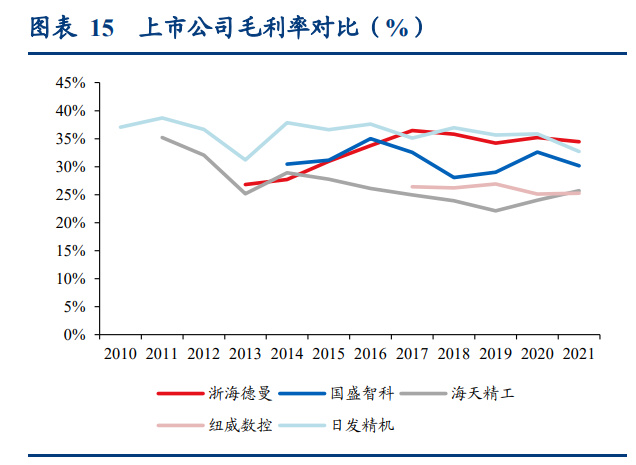

各机床上市公司盈利能力相对稳定,毛利率在 25-40%区间,净利率在 5-15%区间。随着 自主研发水平能力的提高,机床核心零部件逐步实现进口替代,机床企业有望进一步提 升市占率及盈利能力,形成良性循环。

(四)产业转型及自主可控推动机床行业向中高端迈进

我国作为全球第一大机床生产和消费国,长期以来在机床的产业环境上与国外机床强国 存在先天差距,基础零部件、工艺、材料的薄弱进一步阻碍了我国高端机床国产化进程 的推进。从产品定位和服务上,相比于欧洲和日本聚焦中高端路线,国内机床产品多聚 集在中低端,产品趋同,红海竞争;从技术积累与人才培养方面,新生民营企业参与市 场竞争时间较短,技术积累不足,与欧洲/日本相比处于明显弱势地位;同时在人才培养 上,“产学研”脱节和人才流失拉大了与国外机床强国的差距;此外,国内高端机床产业 链配套不健全,基础材料、高性能功能部件竞争力弱无法满足高端需求,导致用户对国 产高端机床信任度较低。

随着我国工业结构的优化升级,我国正在经历从高速发展向高质量发展的重要阶段,对 作为工业母机的机床的加工精度、效率、稳定性等精细化指标要求逐渐提升,中高端产 品的需求日益增加。在此大背景下,我国机床市场的结构升级将向自动化成套、客户定 制化和普遍的换档升级方向发展,产品由普通机床向数控机床、由低档数控机床向中高 档数控机床升级。在我国机床市场的转型升级过程中,国产高端机床的市场潜力巨大, 进入了重要机遇期。

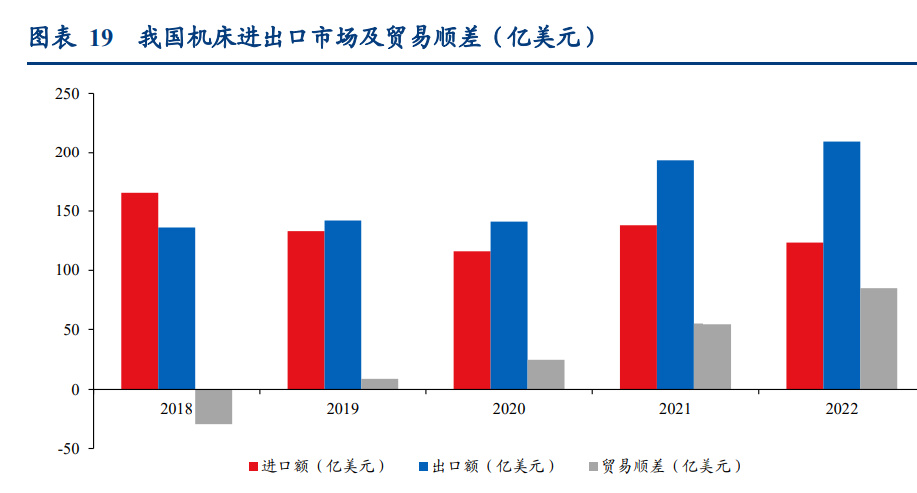

从进出口市场来看,2022 年我国机床进/出口金额分别达 124/210 亿美元,2018-2022 年 出口额复合增长率为 11.4%。从贸易差额来看,2019-2022 年我国机床市场持续呈现贸易 顺差,并逐年上升至 2022 年的 85.5 亿美元。得益于我国机床制造水平的快速提升及配 套产业链的完善,中低端机床出口形势良好,而高端机床的对外依赖度依然严重。

从机床下游应用领域来看,汽车、航空航天、工程机械等重点行业领域产业升级加速, 对高端机床需求强烈。然而受到“瓦森纳协定”限制,西方国家对以五轴联动数控机床 为代表的高端数控机床出口进行了严格管制,2019 年以来的中美贸易摩擦进一步加大了 对我国高端机床出口限制。而在中低端机床领域,国产机床品牌在核心零部件领域对外 依赖度严重,尤其是数控系统、伺服驱动、丝杆、导轨、轴承等关键零部件依赖日本及 德国品牌。机床行业已经上升到国家发展战略核心的高度,近年来我国相继出台多项相 关政策加快高端数控机床发展,高端机床国产化进程有望提速。

据前瞻研究院,2018 年我国低档数控机床国产化率约 82%,中档数控机床国产化率约 65%, 高档数控机床国产化率仅约 6%。为实现我国向制造业强国的真正转变,解决“卡脖子” 环节的国产化率,实现自主可控迫在眉睫。当前我国高端机床数控系统、传动部件和功 能部件等一系列核心零部件主要依赖进口,国产零部件使用率较低,一旦进口受阻,我 国数控机床行业将陷入被动。从长远看,实现中高端机床国产化率提升是实现自主可控 关键。

据睿工业,2021 年我国金属加工机床消费额 1847 亿元,国内机床收入体量最大的创世 纪 2021 年机床业务收入为51.2 亿元,市占率仅为 2.77%。另据各海外机床上市公司年报, 2021 年,DMG MORI、牧野、大隈、津上营收分别为 153.87、60.53、63.98、31.97 亿元 (汇率假设:1 日元=0.052 元人民币,1 欧元=7.50 元人民币),我国大部分机床上市公司 营收规模显著低于海外公司水平,随着高端机床占比提升以及下游需求的复苏,未来仍 有较大的提升空间。

三、重点公司分析

(一)海天精工

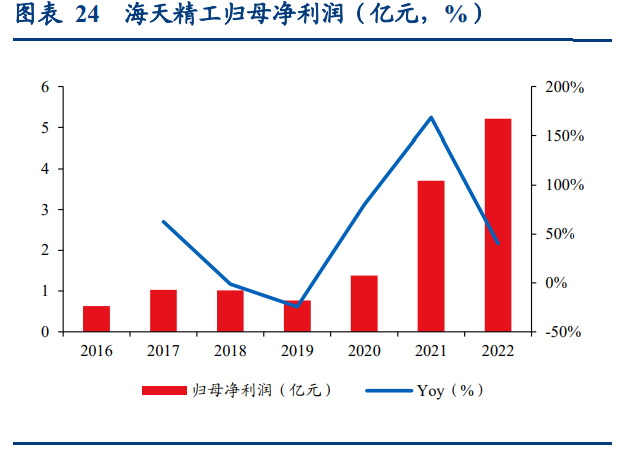

国内高端数控机床龙头之一,2022 年业绩高增。海天精工成立于 2002 年,主要产品包 括数控龙门加工中心、数控卧式加工中心、数控卧式车床、数控立式加工中心等,下游 主要为航空航天、轨交、汽车零部件、模具等领域。公司近年营业收入增长同时盈利能力提升,2016-2022 年营收由 10.1 亿元增长至 31.77 亿元,复合增长率达 21.1%;归母净 利润由 0.63 亿元增长至 5.21 亿元,复合增长率达 42.2%。受疫情散发影响,2022 年二季 度开始国内市场需求转弱,行业竞争加剧。公司采取积极的应对策略,2022 年国内销售 收入和海外销售收入均创历史新高。2022 年,公司实现营收 31.77 亿元,同比增长 16.37%; 实现归属于上市公司股东的净利润 5.21 亿元,同比增长 40.30%。

产品定位高端数控机床,产品毛利率逐步提升。公司主营产品为数控龙门、立式、卧式 加工机床,三类产品合计营收占比分别超过 90%。自 2019 年以来,行业进入新一轮上涨 周期,公司综合毛利率水平稳步提升,其中数控卧式机床毛利率最高,维持在 30-35%区 间;数控龙门机床其次,毛利率在 25-30%区间。数控立式加工中心经持续培育,2022 年毛利率提升至 16.9%,较 2021 年上升 4.61pct。

产能持续提升产销率饱满,高端产品单价提升助力盈利增加。得益于公司产能有序扩张, 2018~2022 年公司各加工中心总销量由 1235 台提升至 4422 台,复合增长率达 37.56%, 其中数控立式加工中心销量在 2021 年实现了接近翻倍的增长。公司机床产品总体产销量 维持在 89%以上,业务规模持续增长。从产品单价来看,高端的数控龙门和数控卧式加 工中心加工稳步提升,2018-2022 年期间,龙门加工中心单价由 138.53 万元/台提升至 153.01 万元/台,数控卧式加工中心单价由 147.97 万元/台提升至 158.13 万元/台。

持续加强产能布局,集团内协同助力高质量发展。公司拥有宁波大港、宁波堰山、大连 海天精工三大基地,合计 30 余万平米的现代化恒温加工装配厂房。2022 年 9 月宁波北 仑制造基地开工建设,2022 年 11 月广东工程首台机床正式下线,完全投产后将提供超 500 台/月的产能。公司与集团内海天金属、海天国际协同效应逐步提升,新产品研发可 率先在集团内子公司应用,有助于验证产品品质,提升产品迭代更新速度及竞争力。同 时有望借海天国际海外渠道提升产品出口,海外业务有望成为中长期成长的重要来源。

(二)纽威数控

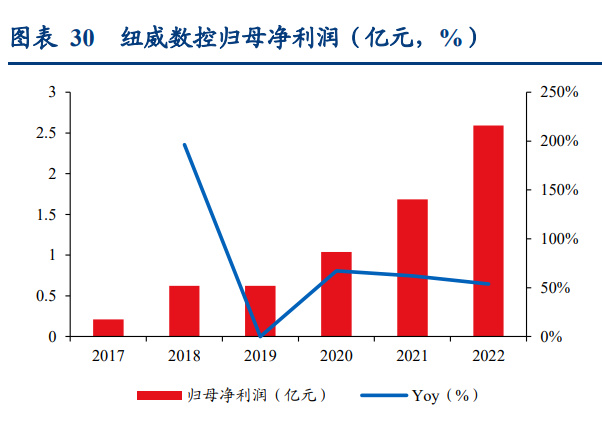

阀门业务起家,拓展数控机床初具规模。2006 年,纽威集团成立机床设计研究院,从阀 门业务拓展到数控机床赛道。自此纽威数控始终专注于中高档数控机床的研发、生产及 销售,现有大型加工中心、立式数控机床、卧式数控机床等系列 200 多种型号产品,广 泛应用于汽车、新能源、工程机械、模具、阀门、自动化装备、电子设备、航空等行业。 疫情扰动 22 年营收增速放缓,盈利增强归母净利润保持高增。受益于国家产业政策,公 司所在行业下游产业升级带动技术升级,下游市场需求旺盛。公司凭借长期积累的自主 研发能力、强有力的营销网络及高效的综合服务能力紧抓机遇,进一步优化产品性能并 提升产能利用率,据公司业绩快报,2022 年公司实现营业收入实现 18.46 亿元,同比增 长 7.8%;归母净利润实现 2.59 亿元,同比增长 53.7%。

专注各类机床业务,净利率持续高增。公司主营产品为大型加工中心、立式、卧式数控 机床等机床产品,三类产品合计营收占比超过 90%。公司整体毛利率稳中有升,维持在 25-30%区间;2022 年前三季度净利率大幅提升至 14.08%,较 2021 年上升 4.24pct。

管理优化提质增效,积极开拓下游领域。公司注重渠道建设,目前实现了“经销为主、 直销为辅”的销售模式。同时公司专门建立了海外销售渠道,产品销售至 40 多个国家或 地区。公司在以经销商为主开拓市场的同时,直接为最终客户提供售前、售中、售后服 务,提高了客户粘性、夯实了公司营销网络的稳定性。近年来,随着电动汽车、风电等 新能源产业的高速发展,为公司产品带来了新的发展机会,公司积极把握机会,致力于 效率更高、成本更低的专用机床的研发。同时风机大型化推动了大型卧式机床和龙门机 床的需求,公司产品丰富覆盖范围广,有望充分受益。

(三)科德数控

五轴数控机床龙头,国产高端机床曙光。科德数控专注于高端五轴联动数控机床,并掌 握高档数控系统及关键功能部件的核心技术,具有自主知识产权。公司的通用五轴数控 机床技术 2014-2019 年连续获得“高档数控机床与基础制造装备”科技重大专项(以下 简称 04 专项)支持,专用五轴数控机床技术 2011、2013、2015 年获得 04 专项支持。 产品线相对完善,专注高端制造。公司高端数控机床产品包括四大通用加工中心及两大 专用加工中心,共计六大系列。产品线覆盖了高端数控机床领域大部分加工类型、尺寸 规格的高端数控机床产品,能够满足于航空、航天、能源、汽车等多数高档制造行业的 多类型、多尺寸规格的部件加工需求。

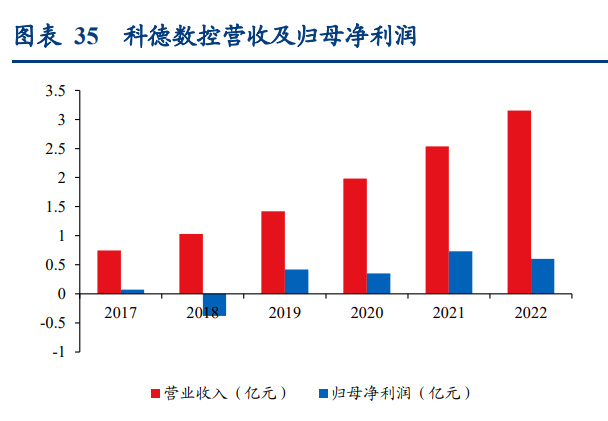

充分受益进口替代,下游应用持续渗透。公司主要产品为具有自主知识产权和核心技术 的高档数控系统类产品、高端数控机床及关键功能部件,是国内极少数具备高档数控系 统及高端数控机床双研发体系的创新型企业。公司能够实现对航空航天等高端装备制造 中的多种类型产品的研发制造,核心技术自主可控,进口替代能力强,主要产品种类规 格丰富、布局较为全面,在国内高端机床制造领域具有鲜明的特点,形成以“工业皇冠 上的明珠”航空发动机为代表的高端装备关键零件加工成功案例。公司 2017-2022 年营 收从 0.75 亿元提高至 3.15 亿元,复合增长率达 33.24%。

进口替代已现曙光,掌握核心科技未来可期。公司的 GNC60 型总线开放式高档数控系统 2011 年通过国家机床质量监督检验中心的源代码程序测试,2012 年获得 04 专项支持, 实现了与德国西门子 840D 型高档数控系统的功能对标。而高档数控机床的“巧手”直驱功能部件、“动力源”高性能伺服驱动系统、“肌肉”高性能力矩电机/电主轴电机,此 三项技术 2012 年获 04 专项支持。公司的高端五轴数控机床部分产品性能指标达到了国 际先进水平,多款产品已应用在航天科工、航天科技、航发集团、中航工业、株洲钻石 等国内重点领域骨干企业中,为我国一大批重大技术装备生产制造的“卡脖子”问题提 供了解决方案。

(四)创世纪

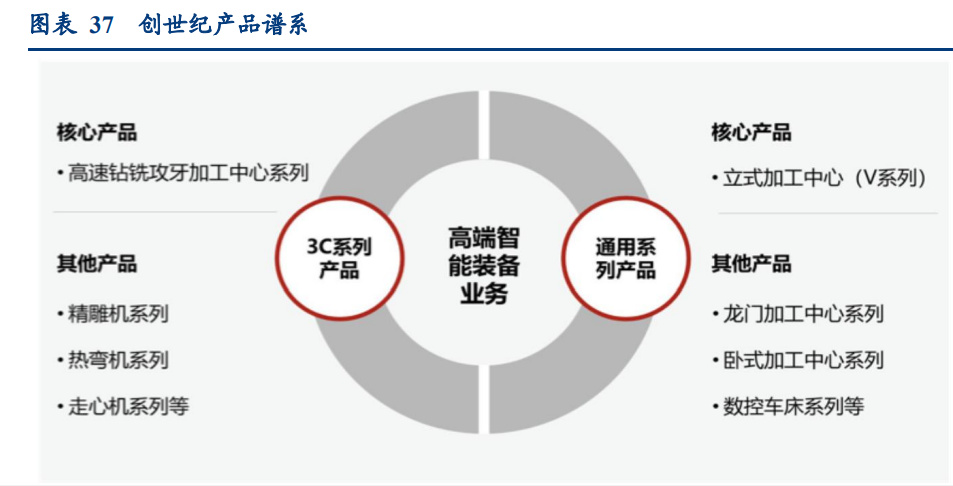

3C 设备起家拓展通用数控机床,下游广泛发展迎机遇。创世纪成立于 2005 年,成立之 初专注于 3C 系列产品,2015 年劲胜智能并购创世纪,2018 年剥离精密结构件业务,创 世纪机床业务成为公司核心主业。公司数控机床业务具有完整的研、产、供、销、服体 系,主要产品面向高端数控机床领域、新能源领域、通用领域、3C 供应链的核心部件加 工。公司数控机床分为通用型和 3C 型两大类产品。通用业务来看,立式加工中心(V 系 列)作为核心产品,2021 年出货量超过 10000 台,位居国内行业之首。除核心产品立式 加工中心外,公司对通用系列产品进行了多序列的技术和产品布局,涵盖龙门加工中心 系列、卧式加工中心系列、数控车床系列等,并在汽车零部件、自动化设备及机器人、 机械加工、模具加工、零件加工、航空航天、轨道交通、医疗器械等领域广泛应用。 传统优势延续,通用设备核心用户端全覆盖。3C 系列产品作为公司的传统优势产品,自 2010 年起开始布局,通过技术研发突破,营销牵引,规模化制造,不断推动进口替代, 并在产品综合性能、技术水平、性价比和本地化服务等方面积累了多重优势,其核心产品高速钻铣攻牙加工中心系列产品 2021 年累计交付量超过 80000 台,基本实现核心用户 端的全面覆盖,已具有较强的品牌影响力和市场竞争力。

公司整体业务稳定,高端智能装备营收持续高增。公司 2021 年实现营收 52.6 亿元,同 比增长 51.4%,其中高端智能装备业务发展态势良好,贡献营收 51.2 亿元,占整体收入 的 97.4%;高端智能装备业务 2016-2021 年营收复合增速达 27.1%。

持续加大研发投入,积极布局高端产品。公司 2021 年研发投入达到 2.47 亿元,同比增 长 17.6%;研发人员数量占比增加至 17.22%;截至 2021 年 12 月 31 日,公司共拥有有效 专利 697 件,其中发明专利 40 件,实用新型 526 件、外观设计专利 131 件;累计获得计 算机软件著作权 61 件。同时受益于国家制造业转型升级推进和国内数控机床行业的迅速 发展,公司瞄准高端机床市场需求,自主研发 V-200U、V-400U、V-650U 五轴加工中心、 HMC-63 双交换卧加机型,并在高端机型测试及应用方面取得进展。

(五)国盛智科

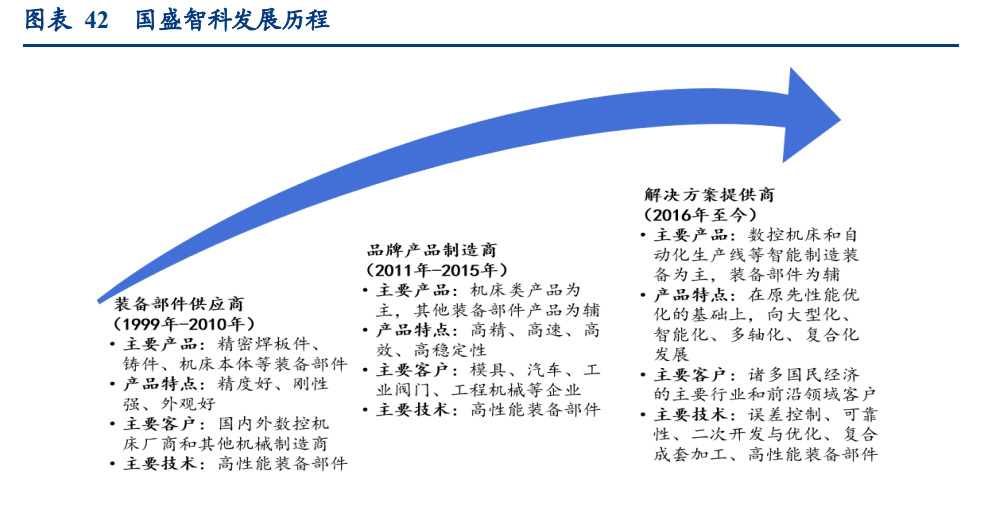

定制化产品起家,转型解决方案供应商。公司成立于 1999 年,最初为国内外数控机床厂 商和加拿大赫斯基、德马吉森精机等高端机械制造商的定制化需求,进行精密钣焊件、 铸件等装备部件的研发和生产,而后逐步发展至机床本体制造;2011-2015 年公司以优良 的装备部件制造能力为基础,向产业链下游升级,产品由定制化机床本体向数控机床过 渡,客户由数控机床厂商延伸至模具、汽车、工业阀门、工程机械等行业。2016 年以来, 公司通过推行“交钥匙”的顾问式服务,成为智能制造一体化解决方案的提供商,同时 公司开拓了智能自动化生产线业务,带动产品的应用领域进一步精细化,下游客户也进 一步多样化。

疫情影响致业绩短期承压,静待逐步修复。公司围绕发展数控机床及其自动化生产线为 核心主业的战略方向,预计 2022 年度可实现收入 11.62 亿元,同比增长 2.22%,预计可 实现归母净利润 1.91 亿元,同比下滑 4.96%。2022 年四季度业绩有所下滑,一方面是受 到疫情政策变化的影响,另外一方面是年末收入确认有所偏差。公司 2022 年新增订单相 对稳定,在行业下行的背景下表现出较好的稳定性。

数控机床占比达 73.2%,核心产品高毛利。公司 2021 年数控机床、装备零部件、智能化 自动生产线实现营业收入分别为 8.33、1.73、1.17 亿元,占营收比重分别为 73.2%、15.2%、 10.3%。公司高档数控机床营收比重不断提升,2020 年营收首次超过中档数控机床达到 2.46 亿元,毛利率达 32.9%。随着研发投入的增加,公司在五轴联动加工中心、卧式镗 铣加工中心、高速龙门加工中心等产品领域逐渐形成竞争力,努力推动五轴联动等高端 装备国产化进程。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。